Бордът на директорите на Fiat Chrysler Automobiles одобри плана за сливане с групата PSA. Същото стори и Управителния съвет на френския производител, в който влизат марките Peugeot, Citroen, DS, Opel и Vauxhall, съобщава агенция Reuters. Очаква се по-късно днес двата концерна да излязат и с официални съобщения за споразумението.

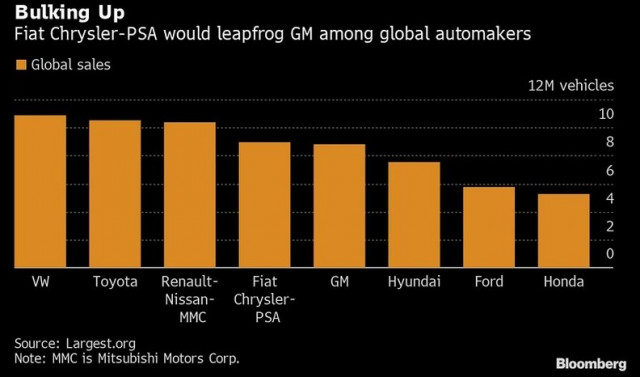

Сделката ще прекрои глобалната автомобилна индустрия, тъй като ще създаде втория по големина автомобилен производител след Volkswagen Group и четвърти в света след Toyota и Renault-Nissan-Mitsubishi. Сливането на италиано-американския концерн и на френската група ще създаде компания с текуща пазарна стойност от 47 млрд. долара. На толкова в момента се оценява японската Honda Motor.

Президентът на FCA Джон Елкан ще бъде председател на Борда на директорите на новата компания, а изпълнителният директор на PSA Карлос Таварес ще заеме същата длъжност и в новото обединение. Френската група ще има 6 места в управата, а италиано-американската ще е с 5. Като част от сделката PSA ще се откаже от своя дял от 46% в доставчика на резервни части и оборудване Faurecia, а FCA ще изплати на акционерите си 5,5 млрд. евро като специален дивидент.

Сливането идва в момент, в който европейските производители се борят за постигане на по-ниски нива на вредни емисии CO2. Към момента FCA е заплашен от глоба от 700 млн. евро, тъй като не може да покрие новите стандарти, защото не продава достатъно електрически и хибридни автомобили. Концернът вече се съгласи да плати милиони евро на Tesla за обединяване на кредитите за емисии и така да избегне санкциите.

Споразумението с френската група ще даде достъп на FCA до модулната платформа CMP, която позволява и изграждане на електромобили. В същото време с помощта на новия си партньор PSA ще получи възможност за излизане на американския пазар, както и засилване на позициите в Латинска Америка . Единственият проблем е, че 12% от акциите на френския консорциум са китайска собственост, а търговската война между Пекин и Вашингтон все още не е приключила.

Снимки: Automotive News

0

0